Нет слов

(Любые мнения, высказанные ниже, являются личными взглядами автора и не должны служить основой для принятия инвестиционных решений, а также не должны рассматриваться как рекомендация или совет по осуществлению инвестиционных операций).

У меня нет слов...

ШУЧУ!

Хотя на самом деле все таки несколько тысяч для вас найдется.

Несколько дней назад я задал вопрос в Твиттере, кто станет Леман Бразерсом (компанией, с банкротства которой по сути начался кризис 2008 года - прим. Moni Talks) этого крипто-кредитного цикла.

Многие сказали, что это будет FTX, и честно говоря я посмеялся над этим. Я никогда не верил, что они пойдут ко дну - и вот те на. Катализатор их падения тот же, что и всегда - хороший бизнес переусердствовал, наедаясь дешевыми кредитами, обеспеченными высокой и растущей стоимостью активов на балансе. А когда деньги стали дороже и цикл повернулся, их голая жопа была выставлена на всеобщее обозрение.

Это эссе - просто пересказ истории. Я буду излагать ход событий, построенный на твитах и публичных заявлениях. Я намерен с уважением читать между строк и предлагать свое мнение о том, как все это произошло и что ждет нас в будущем. С этой целью я считаю, что последняя свеча на медвежьем рынке криптовалют близка, и что мы выйдем из медвежки скинув большую часть мертвого груза и большими возможностями для тех, кто выжил.

Прежде чем мы начнем, я искренне считаю, что Сэм Бэнкман-Фрид (SBF) - торговый талант, который бывает раз в поколение. Несмотря на то, что он только что сдулся, империя, которую он создал, потребовала определенного количества панацеи, которую трудно найти. И я должен еще больше похвалить барона CZ - когда появились новости о том, что Binance может приобрести FTX, я отправил CZ следующее сообщение:

"Я чертовски люблю тебя, чувак. Отличный ход, респект".

Давайте начнем.

Это был сон, я читал журнал Coindesk...

Все началось со статьи в Coindesk, в которой приводился анализ просочившегося баланса Alameda.

Финансовые показатели делают конкретным то, о чем уже подозревают наблюдатели отрасли: Alameda - крупная компания. По состоянию на 30 июня активы компании составляли 14,6 млрд долларов. Ее самый большой актив: $3,66 млрд "разблокированного FTT". Третья по величине запись в бухгалтерской книге на стороне активов? Куча "залога FTT" на сумму $2,16 млрд.

Среди обязательств на сумму $8 млрд. есть еще токены FTX: $292 млн. "заблокированных FTT". (Среди обязательств преобладают кредиты на сумму $7,4 млрд.).

"Удивительно видеть, что большая часть чистого капитала в бизнесе Alameda на самом деле является собственным централизованно контролируемым и напечатанным из воздуха токеном FTX", - сказал Кори Клиппстен, генеральный директор инвестиционной платформы Swan Bitcoin, известный своими критическими взглядами на альткоины, которые относятся к криптовалютам, отличным от биткоина (BTC).

Генеральный директор Alameda Кэролайн Эллисон отказалась от комментариев. FTX не ответила на просьбу о комментарии.

Другие значительные активы на балансе включают $3,37 млрд "хранимых криптовалют" и большое количество собственных токенов блокчейна Solana: $292 млн "разблокированных SOL", $863 млн "заблокированных SOL" и $41 млн "залога SOL". Банкман-Фрид был одним из первых инвесторов в Solana. Другие токены, упоминаемые по имени, - SRM (токен децентрализованной биржи Serum, соучредителем которой является Банкман-Фрид), MAPS, OXY и FIDA. Также указаны денежные средства и эквиваленты на сумму 134 миллиона долларов и "инвестиции в долевые ценные бумаги" на сумму 2 миллиарда долларов.

Большинство "активов" на балансе компании - это неликвидные токены FTT и куча шиткоинов. Давайте разберемся, почему FTT так важна для империи FTX / Alameda.

Согласно заявленной токеномике FTT, FTX обязалась использовать треть всех сборов от обмена для выкупа FTT. SBF владеет большинством акций Alameda, в то время как он постоянно разбавляет свою долю в FTX, чтобы привлечь капитал от венчурных магнатов. Эти VC, вероятно, не понимали - а может, и понимали, что еще хуже для их инвесторов, - что значительная часть доходов FTX перекачивалась из FTX в Alameda через крупную долю Alameda в FTT. Предположительно, Alameda получила большую долю FTT за предоставление FTX необходимых услуг по организации рынка и участие в первичном размещении монет FTT.

Окей, это не супер-пупер для инвесторов FTX, но не это нанесло бы смертельный удар по платежеспособности FTX. Настоящий вопрос заключался в том, одалживала ли FTX деньги Alameda (скорее всего, доллары США или стейблкоины) и использовала ли долю Alameda в FTT в качестве залога. Если FTX действительно одолжила средства, то это тоже не является фатальной проблемой - FTX могла свободно одалживать свою нераспределенную прибыль кому угодно. Но наиболее актуальным является вопрос о том, не перепотецировала ли FTX вклады клиентов в Alameda и не приняла ли FTT в качестве залога. И, как подмножество этого, не приведет ли падение стоимости FTT или некоторых шиткоинов на балансе Alameda к неплатежеспособности Alameda. И, наконец, если Alameda станет неплатежеспособной, будет ли FTX одалживать деньги из клиентских фондов, чтобы поддержать ее? Опять же, эти вопросы люди начали задавать после выхода этой статьи.

У Лукаса Нуцци есть интересная теория о связи между FTX, Alameda и FTT. Вкратце он утверждает, что Alameda лопнула вместе с Three Arrows Capital и другими, но FTX одолжил Alameda деньги, чтобы выжить, в обмен на токены FTT, причитающиеся Alameda за участие в ICO FTT.

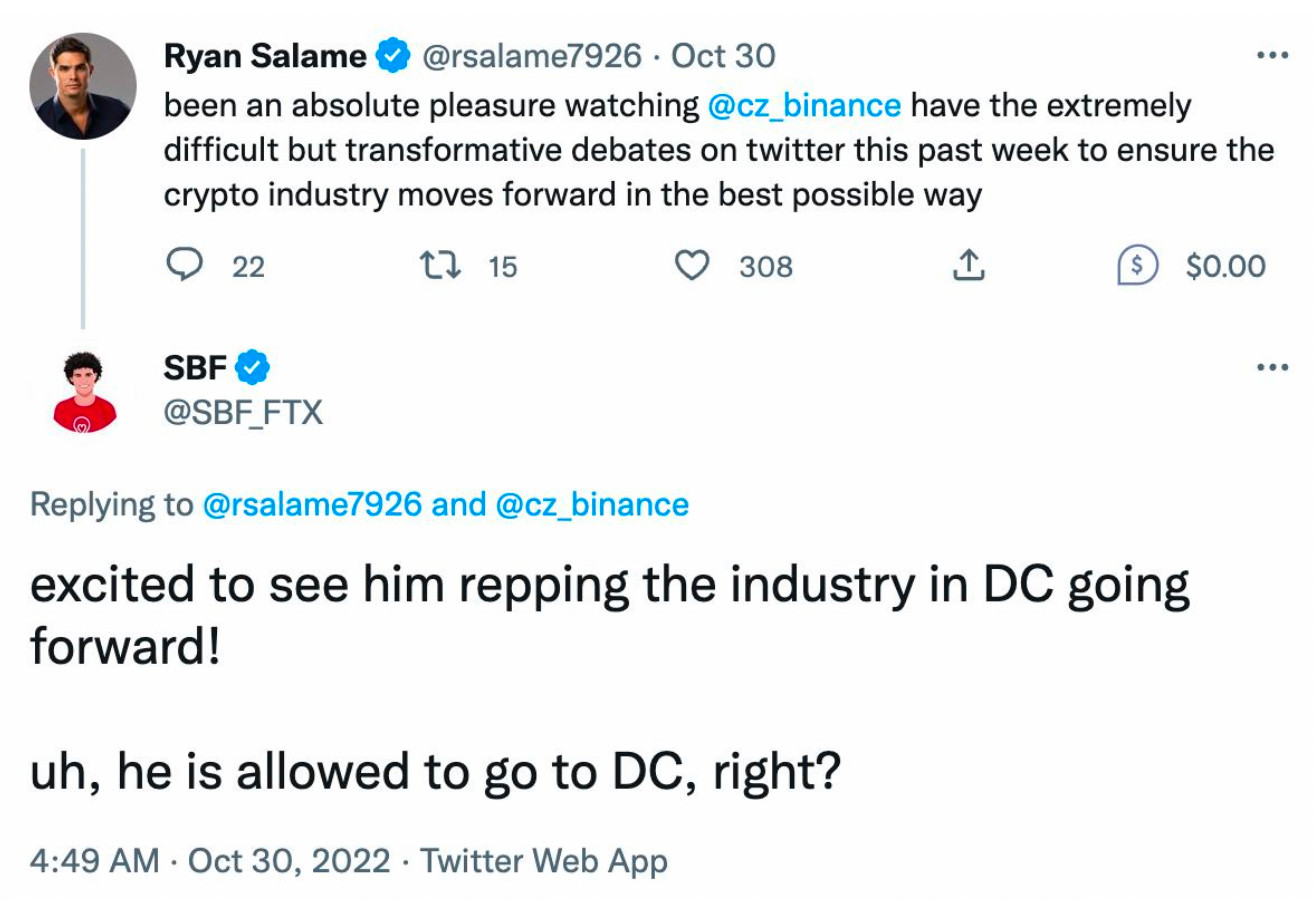

А затем CZ нанес удар.

Предположительно, CZ прочитал ту же статью, что и все остальные, и решил выбросить на рынок значительную долю FTT, принадлежащую Binance. По всей видимости, между двумя криптобаронами также возникли разногласия.

Это не очень хорошо, Сэм.

CZ не занимается любовью после развода... и это кажется разумным. Полагаю, у CZ и SBF был неприятное раставание.

Но как только CZ начал высказывать свои опасения, в головах вкладчиков FTX зазвенели тревожные звоночки.

В криптовалюте, если у вас есть хотя бы намек на то, что биржа может оказаться неплатежеспособной, вы немедленно забираете свои средства и задаете вопросы позже. Логика подсказывает, что даже если Alameda обанкротилась, FTX не должна испытывать проблем с обработкой всех средств. Это две отдельные компании, и, согласно заявлениям SBF, депозиты клиентов FTX не были реинвестированы - даже в супер-пупер безопасные казначейские облигации США.

На данный момент не было причин полагать, что SBF лжет. Но даже если так, вы не собираетесь ждать, чтобы узнать чето там, когда ваши деньги на кону. И поэтому капитал ломанулся к выходу.

Как всегда, тот, кто продал первым, продал лучше всех. Те, кто сразу же вывел свои средства, довольно быстро получили их обратно. Но по мере того, как понедельник перетекал во вторник, процесс вывода средств на FTX застопорился - и все это время FTT продолжал стремительно падать в цене. Рынок явно пытался понять, не произойдет ли срабатывание маржин-колла по FTT, чтобы наказать Alameda за чрезмерную нагрузку на себя.

Во вторник я проснулся от многочисленных сообщений от друзей, распространяющих слухи о том, что FTX, возможно, играет с деньгами клиентов. Я молился Господу Сатоши, чтобы FTX не залезла в клиентскую банку с печеньем.

И вот, эта бомба попала в электромагнитную сферу:

Это безумное заявление дало вероятные ответы на многие вопросы.

Была ли компания FTX повторно замаскирована средствами клиентов или, выражаясь эвфемистически, использовала эти средства "эффективно"?

У нас нет окончательного ответа на этот вопрос. Однако Binance подписала необязывающее письмо о намерениях приобрести всю компанию FTX и обязалась попытаться возместить все депозиты клиентов. Это говорит о том, что FTX столкнулась с проблемой нехватки депозитов и не смогла удовлетворить все запросы своих клиентов на снятие средств. В противном случае, зачем FTX понадобилась помощь от Binance? FTX могла бы спустить весь свои остатки, вложенные марионетками из венчурных фондов в поддержку Alameda, но это все равно не помешало бы ее способности удовлетворить заявки на вывод средств - если только они не залезли в горшочек с медом.

"Два больших урока". Хм... Интересно, какую ситуацию он мог иметь в виду? Барон CZ явно намекает на то, что FTX, возможно, делала какие-то неправильные вещи с клиентскими средствами, и поэтому, когда произошел банковский обвал, они были пойманы с руками в банке с печеньем.

За последнюю неделю из FTX утекло 1 млрд долларов депозитов. Именно это и стало причиной такого ужасного поворота событий. Это только те снятия, которые были обработаны. Мы не знаем, сколько бедных душ все еще ждут возвращения своих денег.

Является ли Alameda неплатежеспособной или банкротом?

У нас нет окончательного ответа на этот вопрос. Однако если FTX потребовалась помощь от Binance, а она потребовалась из-за финансовой помощи, которую FTX якобы оказала Alameda, то можно предположить, что Alameda, вероятно, тоже обанкротилась.

Я оставлю вас с этими словами Кэролайн Эллисон, генерального директора Alameda.

Я уверен, что она посвящает 100% своего мозга спасению всего, что только можно спасти от Alameda.

Будет ли сделка действительно закрыта?

Необязывающее LOI - это хорошо, но твердое обязательство Binance приобрести FTX и снять с нее все обязательства было бы еще лучше. Я полагаю, что специалисты по корпоративным финансам Binance заняты копанием в финансовых отчетах FTX и Alameda. Если дыра окажется слишком большой, то я ожидаю, что Binance откажется от сделки. А если Binance не сможет или не захочет пойти на сделку, никто не сможет проглотить убытки, вытекающие из FTX.

Что произойдет, если FTX не сможет найти новый дом?

Как и в случае с Mt Gox, мы, вероятно, столкнемся с еще одной громкой ситуацией банкротства, когда вкладчики выстроятся в очередь. Это может быть долгий или короткий процесс, но, учитывая, насколько сложными, по моим представлениям, являются активы FTX, восстановление любой части депозитов, скорее всего, займет очень много времени.

Это, конечно, само по себе ужасно. Но если рассматривать более широкое влияние на рынок, то еще более важным вопросом является следующий:

Какие компании, управляющие крипто-кредитными книгами, были связаны с FTX или Alameda?

SBF был самым безупречным кредитором во всей криптовалюте. Он был пионером криптовалют. Его прекрасный образ херувима украшал самые престижные финансовые журналы. Его кожа блестела, как у человека, который ест только морковь и огурцы. Он не мог ошибиться - инвестирование во все, к чему прикасался SBF, было верным путем к богатству. Посмотрите на этот Солана бум!

SBF даже уговорил Тома Брэди вложить YOLO в FTX, ай-яй-яй!

Поэтому можно представить, что если FTX потенциально использовала средства клиентов для спасения Alameda, то обе компании, вероятно, воспользовались своей безупречной репутацией, чтобы занять как можно больше денег, чтобы остаться в живых в свои предсмертные месяцы. И поэтому вполне возможно, что этот возможный дефолт уже заразил кредитные портфели остальных крупных централизованных кредиторов.

В свете этого потенциально значительного риска возникает вопрос - смогут ли крупнейшие централизованные кредиторы выжить:

1. Не сможет остановиться, не остановится Джей Пауэлл, который полон решимости сломить инфляцию, продолжая повышать краткосрочные процентные ставки и сокращать размер баланса ФРС?

2. Крах LUNA / TerraUSD?

3. Банкротство Three Arrows Capital?

4. А теперь возможное банкротство FTX и Alameda?

Проблемы с 1) по 3) уже убили "легендарных" централизованных кредиторов, таких как Celsius, BlockFi и Voyager. Осталось несколько возможных зомби - я не буду называть их здесь, но каждый, кто мыслит критически, может предположить, кто может оказаться под давлением следующим.

FTX и Alameda - это достаточно плохо. Это наш Lehman Brothers - но кто будет AIG (тоже компания, которая пошла по миру в 2008 году - прим. Moni Talks)? Кто будет CountryWide? Кто будет FannieMae и FreddieMac? О, они где-то там - прячутся на виду.

Дно S&P 500 во время глобального финансового кризиса 2008 года было достигнуто только в марте 2009 года. Это было много месяцев спустя после того, как Lehman Brothers обанкротился, а каждый независимый инвестиционный банк США получил деньги от Уоррена Баффета или был поглощен коммерческим банком, который мог законно получить доступ к дисконтным кредитам ФРС. Это было после того, как министр финансов Полсон якобы преклонил колено перед конгрессвумен Нэнси Пелоси, чтобы обеспечить принятие Программы помощи проблемным активам (ака давайте напечатаем немного гребаных денег и раздадим их банкирам). И, наконец, это произошло после того, как нобелевский лауреат Бен "Вертолетные деньги" Бернанке объявил, что ФРС начнет количественное смягчение.

Хотя я в высшей степени оптимистично смотрю на перспективы криптовалют в 2023 году (я знаю, что дата все время отодвигается, но я оставляю за собой право изменить свое мнение перед лицом рыночных условий), я считаю, что мы собираемся торговать до новых минимумов, поскольку все гадают, какое криптовалютное имя обанкротится следующим за то, что одолжило деньги FTX / Alameda.

Биткоин упал почти до $17 500 на бессрочном свопе XBTUSD на бирже BitMEX. На различных других спот-биржах биткоин испытал аналогичное падение до уровней, близких к $17 000. Приготовьтесь к более низкому падению, потому что оно приближается. Но криптовалюты хороши тем, что ни один центральный банк не придет на помощь со свеженапечатанными фиатными монетами, чтобы поддержать балансы безрассудных компаний. Криптоиндустрия будет вынуждена быстро съесть свой скромный пирог, что приведет к быстрому восстановлению, в результате которого она станет сильнее, чем когда-либо.

Прежде чем закончить это эссе, позвольте мне внести ясность: централизованные биржи всегда будут сталкиваться с проблемами недоверия со стороны своих клиентов. FTX была не первой громкой биржей, потерпевшей крах, и она не будет последней. Но на протяжении всего этого блокчейны Bitcoin, Ethereum и всех других блокчейнов по-прежнему создавались и проверялись. Децентрализованные деньги и финансы выживали и будут выживать и процветать перед лицом неудач централизованных структур.

ПоделитьсяСтань частью 25-тысячного комьюнити криптанов, фаундеров и кодеров!

ВЫПУСК #1304, 17 ноября 2025Strategy прольет BTC?78% от $8.2 млрд всех конвертируемых облигаций Strategy находятся «вне денег», Lido опубликовал предложение по механизмам выкупа, Uniswap Labs анонсировал запуск протокола Continuous Clearing Auction Protocol (CCA), Zama анонсировала свой токен, Trade.xyz открылся для всех, Jupiter подключил рынки предсказаний с поддержкой Kalsi, кампания по депозитам в Stable завершена, сейл $MON стартует сегодня в 17:00 UTC+3.

ВЫПУСК #1304, 17 ноября 2025Strategy прольет BTC?78% от $8.2 млрд всех конвертируемых облигаций Strategy находятся «вне денег», Lido опубликовал предложение по механизмам выкупа, Uniswap Labs анонсировал запуск протокола Continuous Clearing Auction Protocol (CCA), Zama анонсировала свой токен, Trade.xyz открылся для всех, Jupiter подключил рынки предсказаний с поддержкой Kalsi, кампания по депозитам в Stable завершена, сейл $MON стартует сегодня в 17:00 UTC+3. ВЫПУСК #1303, 14 ноября 2025Fantasy не закрываетсяДанные по инфляции и занятости за октябрь могут никогда не выйти: Белый Дом, в Twitter разошелся слух о закрытии Fantasy. Официальных подтверждений нет, Magic Eden начнет выкупат $ME и NFT c 30% доходов площадки, открыта регистрация на сейл Aztec, холдеры Nansen points получат дроп $CHECK.

ВЫПУСК #1303, 14 ноября 2025Fantasy не закрываетсяДанные по инфляции и занятости за октябрь могут никогда не выйти: Белый Дом, в Twitter разошелся слух о закрытии Fantasy. Официальных подтверждений нет, Magic Eden начнет выкупат $ME и NFT c 30% доходов площадки, открыта регистрация на сейл Aztec, холдеры Nansen points получат дроп $CHECK. ВЫПУСК #1302, 13 ноября 2025Шатдаун все!Трамп подписал указ о завершении шатдауна, Hyperliquid временно приостанавливал Arbitrum Bridge из-за манипуляций с $POPCAT, Aerodrome и Velodrome объединяются в единую платформу c токеном $AERO, Пол Аткинс разрабатывает гибкие правила регуляции крипты на основе теста Хоуи, Sui запустила свой стейбл USDsui, в Yield Basis cтартовала миграция. Компенсация за прошлые убытки будет позже, Infinex объявили о сейле на Sonar и pre-TGE кампании, 14 ноября в 21:00 UTC+3 стартует сейл токена $SOLO на MetaDAO

ВЫПУСК #1302, 13 ноября 2025Шатдаун все!Трамп подписал указ о завершении шатдауна, Hyperliquid временно приостанавливал Arbitrum Bridge из-за манипуляций с $POPCAT, Aerodrome и Velodrome объединяются в единую платформу c токеном $AERO, Пол Аткинс разрабатывает гибкие правила регуляции крипты на основе теста Хоуи, Sui запустила свой стейбл USDsui, в Yield Basis cтартовала миграция. Компенсация за прошлые убытки будет позже, Infinex объявили о сейле на Sonar и pre-TGE кампании, 14 ноября в 21:00 UTC+3 стартует сейл токена $SOLO на MetaDAO