Обзор рынка RWA (Real World Assets)

Дисклеймер: Данная статья была прислана в Moni Talks сторонним автором. Редакция Moni Talks может быть не согласна с мнениями, изложенными ниже. Пунктуация и все остальные штуки автора сохранены. Короче, мы ни за что не отвечаем и ниче не трогали.

Если ты хочешь, чтобы твоя статья (если она клевая) тоже появилась в Moni Talks - пиши @gryazin.

Автор: Shitcoin Research

I. RWA: что это и какие преимущества дает?

RWA (Real World Assets) - это активы из “реального” (офф-чейн) мира, которые были токенизированы для их дальнейшего использования в DeFi-экосистеме.

Под “токенизацией” подразумевается процесс преобразования прав собственности на материальные (машины, недвижимость, золото) и нематериальные (акции, облигации) активы в цифровые токены (т.е. он-чейн). По-сути, любой актив реального мира, имеющий денежную стоимость, может быть представлен в виде RWA:

Примеры использования RWA в DeFi:

– Я, как владелец недвижимости - могу получить под залог своего дома кредит в стейблкоинах;

– Я, как инвестор - могу профинансировать развитие бизнеса из реального сектора под определенный процент;

– Я как инвестор - могу торговать токенизированными ETF (или другими финансовыми инструментами) и т.д.

Токенизация активов позволяет передавать и хранить цифровые права собственности на блокчейне, что в свою очередь открывает ряд преимуществ для участников рынка:

1. Снижение предельных издержек

Уровень эффективности капитала в DeFi значительно выше, чем в TradFi (традиционные финансы). Достигается это за счет снижения числа посредников, участвующих в финансово-экономических отношениях. Так, например, в TradFi существует огромное число посредников в виде банков, брокеров, дилеров и т.д., которые в взимают комиссии за предоставление определенного уровня гарантий и контроля. В свою очередь, технология блокчейн, и связанные с ней смарт-контракты, предлагают децентрализованное решение проблемы доверия, что напрямую сказывается на конечной стоимости продуктов и услуг.

Так, по данным Международного Валютного Фонда, DeFi имеет наименьшие предельные издержки по сравнению с традиционными финансовыми институтами. Осуществляется это, прежде всего за счет снижения трудовых и операционных издержек:

Из этого следует, что RWA, являясь составной частью DeFi - открывает доступ к более дешевым финансовым продуктам. Например, получение кредита под залог недвижимости - будет дешевле напрямую у кредитора, чем в банке. Таким образом, владелец может токенизировать свою недвижимость в виде NFT, и под залог этой NFT взять кредит под более выгодный процент.

2. Возможность ритейл-инвестору получить доступ к активам с высокой стоимостью

Токенизация активов открывает возможности к так называемой фрагментации прав собственности - т.е. дроблению этих прав на множество частей. Это в свою очередь ведет к долевому владению собственности - инвесторы вместе разделяют всю прибыль (и убытки), которые несет владение собственностью:

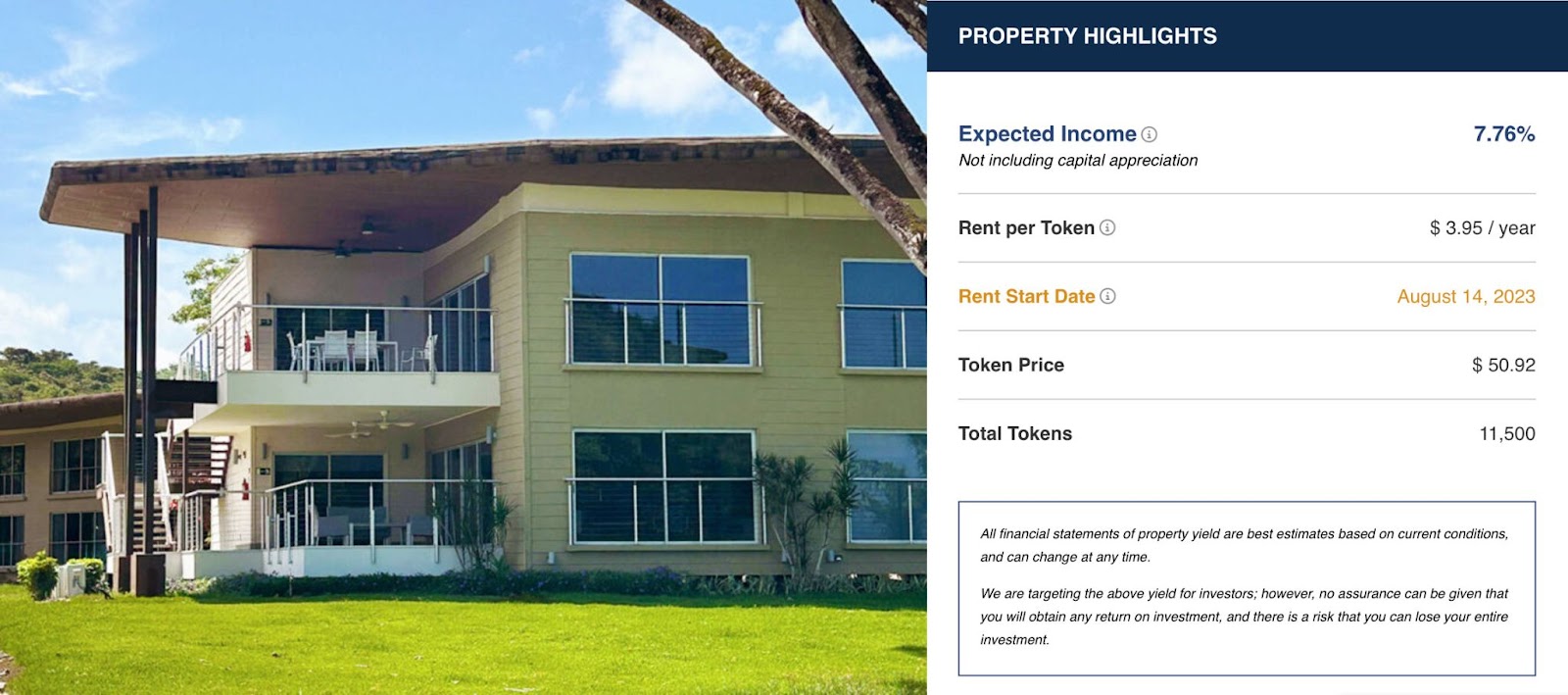

Для наглядной демонстрации того, какими преимуществами обладает фракционализация собственности - можно привести пример выставленного на продажу дома компанией RealT:

– Домом владеет некоторое LLC;

– Это юридическое лицо выпускает акции в количестве 11 500 штук по $50,92 каждая;

– Все акции токенизируются, т.е. переносятся на блокчейн и выставляются на продажу. Каждая акция преобразуется в токен ERC-20;

– Поскольку единственной задачей LLC является владение конкретной собственностью, то владение токенами недвижимости - фактически приравнивается к владению собственности;

– Заключается договор с сервисной компанией, оказывающей услуги по управлению недвижимостью (сдача в аренду недвижимости, уборка помещений и т.д.);

– Сама недвижимость сдается. Прибыль, генерируемая с аренды - распределяется пропорционально среди ее владельцев (держателей RWA-токенов).

Общая схема выглядит следующим образом:

Таким образом, инвестор, может за $50,92 стать совладельцем дома в Панаме, и получать доход с его сдачи в аренду. Кстати, рассмотренную выше недвижимость я нашел на Booking.com. Стоимость за ночь в таком доме начинается от 208 евро:

3. Повышение ликвидности активов

Это преимущество является следствием фракционализации прав на активы. Недвижимость, заводы, пароходы - являются крайне неликвидными активами. Продать актив стоимостью $1 млн - может быть проблематично, при этом продать 1/10, 1/100, 1/1000 этого актива - значительно проще.При этом, сама продажа актива (т.е. передача прав на него) - является простой и удобной. Для того, чтобы продать долю в квартире - не нужны нотариусы, ожидание в очередях, посещение МФЦ и т.д. Вместо этого - достаточно перевести токены со своего кошелька на кошелек будущего собственника.

4. Формирование прозрачной, открытой среды владения активами

Токенизация активов ведет к тому, что RWA создают прозрачную, открытую и безопасную среду, в которой права собственности фиксируются в блокчейне (неизменяемом реестре). Это снижает риск контрагента, возможного мошенничества и повышает безопасность владения такого типа активами.

5. Создание альтернативных источников доходности для крипто-инвесторов

Доходность, которую получают инвесторы во многих DeFi-протоколах - напрямую зависит от он-чейн активности участников рынка. Так, например, поставщики ликвидности будут зарабатывать тем больше - чем больший спрос на кредиты будет на лендинг-площадках или чем больше трейдеров будут совершать обмены на DEXs. При этом, он-чейн активность напрямую зависит от текущей фазы рынка. Поэтому сейчас мы можем наблюдать ситуацию, при которой доходность американских трежерис значительно превышает доходность стейблкоинов в ключевых DeFi-протоколах:

RWA могут рассматриваться в качестве инструмента хеджирования от снижения потенциальной доходности инвестиций в DeFi в медвежьей фазе рынка. RWA-инвесторы получают экспоужер на активы реального мира с источниками формирования доходности, по-сути, не зависящими от текущего состояния крипторынка.

Конечно, стоит отметить, что все вышеперечисленные преимущества токенизации активов служат основой для создания принципиально новых рынков, работающих 24/7, без каких-либо ограничений и цензуры.

II. Классификация RWA

RWA-проекты можно сегментировать по различным типам и видам. Так, например, Jack Chong с рядом других исследователей предлагает следующую классификацию RWA-сектора:

Самой известной формой RWA являются стейблкоины. В своей основе стейблкоины воспроизводят стоимость базового актива (прежде всего - доллары США), а значит являются своеобразным “мостом” между DeFi и TradFi. Именно поэтому их формально можно считать RWA.

По данным DefiLlama, капитализация рынка стейблкоинов составляет $125B (10% от всего рынка криптовалют):

87% рынка стейблкоинов приходится на фиатно-обеспеченные стейблкоины USDT и USDC (на USDT я делал большое расследование - ссылка).

Binance, в свою очередь, разделяет RWA-проекты на 3 категории:

– Equities-проекты;

– Real Assets-проекты;

– Проекты с фиксированным доходом.

Рассмотрим каждый из этих сегментов более подробно.

2.1. Equities/Real Assets проекты

Проекты этой категории отражают стоимость соответствующих активов (например, сырьевых товаров). Многие из этих активов торгуются на публичных биржах, а значит - подвержены высокому уровню регуляции. Именно из-за высоких нормативных требований, выдвигаемых к торговле подобного рода активам - они не особо широко распространены в виде RWA. В качестве примера можно привести проект Backed, который занимается токенизацией различных активов. Так, например, у Backed есть продукт “Backed CSPX Core S&P 500” (тикер: bCSPX). bCSPX - ERC-20-токен, отслживающий цену iShares Core S&P 500 UCITS ETF USD. Таким образом, bCSPX - это RWA-актив, а основе которого лежит индекс фондового рынка США:

2.2. Проекты с фиксированным доходом

Проекты с фиксированным доходом, фактически, представляют токенизированные рынки долгового капитала. Они подразделяются на публичные и частные. При этом, частные рынки долгового капитала, в свою очередь делятся на обеспеченные и необеспеченные.

Публичный долг

К публичным долговым рынкам относятся, в основном, US Treasuries. При этом, сам этот рынок оценивается в $665 млн и представлен следующими игроками:

Динамика развития рынка токенизированных US Treasuries:

Основными игроками на рынке являются Franklin Templeton, Ondo Finance и Matrixdock:

Частный долг (Private Credit)

Для того, чтобы понять, как устроен рынок частного долгового токенизированного капитала - необходимо разобрать как работают RWA-lending протоколы.

В своей основе, протоколы этого типа позволяют пользователям занимать средства под залог RWA (хотя есть и протоколы, которые позволяют брать кредит с недостаточно обеспеченным залогом или вовсе без него). Такие протоколы выступают связующим звеном между заемщиком и кредиторами. С одной стороны - есть DeFi-пользователи, которые хотят предоставить свои стейблкоины протоколу под определенный процент; с другой стороны - есть пользователи, которые хотят получить кредит в этих стейблкоинах под залог RWA-актива.

Во-многом, механика работы RWA-лендингов схожа с традиционными лендингами (по типу AAVE, Compound и т.д.). Основное отличие между ними заключается в том, что в RWA-лендинг протоколах под каждого заемщика создается отдельный Vault (хранилище). Таким образом, кредиторы предоставляют ликвидность в конкретный Vault, а сами эти Vaults - отделены друг от друга.

Второе отличие заключается в том, что на традиционных DeFi-лендинг площадках кредитные пулы управляются смарт-контрактами, в то время как ключевые метрики этих кредитных пулов определяются путем голосования (токены, которые можно использовать в качестве залога и т.д.). При этом, в RWA-лендингах под каждый Vault - выделяется отдельный менеджер, который занимается предоставлением заемщикам средств. Существуют разные вариации того, как это управление может выглядеть. Например, в Maple Finance, имеются так называемые делегаторы пула, которые отвечают за проверку заемщиков (оценка кредитоспособности, due diligence), а также определение условий займа и порядка ликвидации в случае дефолта заемщика. В GoldFinch, вместо отдельно выделенных кастодианов на каждый пул - существуют юридические соглашения, которые регулируют, что происходит с залоговыми активами в случае дефолта по кредиту.

Стоит отметить и то, что традиционные DeFi-лендинги, как правило в качестве залога используют ERC-20-токены, которые являются взаимозаменяемыми, ликвидными и т.д. Это значит, что такие протоколы могут управляться автоматически (на уровне смарт-контрактов). C RWA - ситуация в корне иная, т.к. во-первых существует огромное разнообразие этих RWA, во-вторых, они менее ликвидны и имеют очень много индивидуальных параметров (таких как профиль конкретного заемщика и т.д.), именно по этим причинам - каждый кредитный пул представляет собой отдельное изолированное хранилище.

В свою очередь, эти особенности также ведут и к порядку ликвидации, отличному от привычных ликвидаций в DeFi-лендингах. Так, во многих традиционных лендингах, протоколами устанавливается определенный коэффициент LTV (Loan-to-Value), который представляет собой отношение стоимости кредита к стоимости залога. При достижении предельного уровня LTV - запускается процесс ликвидации залога путем его продажи на открытом рынке. В этом случае, тело кредита и начисленные проценты за период начисляются кредитору, остаток - возвращается заемщику. Таким образом, кредитор возвращает свои инвестиции, а заемщик оставляет сумму кредита, но лишается залога. Фактически, для заемщика такая ситуация равнозначна продаже криптовалюты по рыночному курсу. Однако, некоторые платформы кредитования взимают с заемщика штраф за исполнение маржинального требования.

В RWA-лендингах, решения о ликвидациях принимаются на основе осуществления заемщиком платежей по кредиту. Каждый ваулт (хранилище/кредитный пул) имеет свою конфигурацию кредитных метрик - процентная ставка, периодичность и размер выплат и т.д. В случае, если заемщик перестает исполнять взятые на себя обязательства - запускается процесс ликвидации. Еще одним отличием является то, что в RWA-лендингах, менеджер конкретного ваулта коммуницирует с заемщиком на предмет определения вероятности исполнения обязательств, и возможного переноса сроков платежей. При этом, RWA невозможно продать как ERC-20-токен на бирже, поэтому ликвидационные механизмы у таких протоколов - также имеют свои особенности.

Часть RWA-лендинг протоколов имеют специально созданные фонды для покрытия невыплаченных кредитов. Например, TrueFi имеет специальный SAFU-фонд (Secure Asset Fund for Users) для этих целей. Другие протоколы имеют фонды, которые не покрывают невозвраты напрямую, но в приоритетном порядке страхуют активы от потерь, вызванных невозвратом заемщиками. Так, например, у GoldFinch есть так называемый “Junior Tranche” - фонд, который финансируется за счет депозитов кредиторов, готовых взять на себя больший риск взамен на более высокие APY.

После возникновения дефолта - кредиторы лишаются возможности выводить инвестиции, внесенные в ваулт. Делается это для устранения ситуации, при которой одни кредиторы успеют вывести свой депозит, а другие - нет. Сам ваулт - замораживается, после чего происходит процесс продажи RWA-залога (как правило офф-чейн). Затем вырученная сумма будет распределена пропорционально между кредиторами.

Теперь рассмотрим динамику рынка частного токенизированного долга. По данным rwa.xyz:

- Total Loans Value = $4 429 835 837;

- Active Loans Value = $552 016 680;

- Current Average APR = 10,61%;

- Total Loans = 1 651.

Total Loans Value (Общее кол-во кредитов) - это все кредиты, выданные с момента запуска, в том числе включая и погашенные кредиты;

Active Loans Value (Активные кредиты) - кредиты, которые еще не погашены.

Например, если я взял кредит на $1 млн, погасил его, а потом снова взял еще один кредит на сумму $1 млн - то Active Loans Value = $1 млн, а Total Loans Value = $2 млн.

Динамика Active Loans Value в разбивке по протоколам:

Ключевыми протоколами в сегменте являются Goldfinch и Centrifuge, на совокупную долю которых приходится подавляющее большинство выданных кредитов.

Средняя процентная ставка, которую должны выплачивать заемщики по этим кредитам с RWA-обеспечением составляет 9-9,75%. Это выше, чем средняя ставка по кредитам для бизнеса в традиционных банках, которая находится в диапазоне 5,26 - 11,32%.

В основном, RWA-кредиты, пользуются спросом у бизнесов из развивающихся стран, поскольку национальная валюта в этих странах подвержена высокой инфляции. При этом, получение кредита в стейблкоинах - позволяет повысить горизонт и качество планирования.

Ознакомиться со списком всех доступных RWA-Vaults, а также с условиями которые, они предлагают для кредиторов можно на rwa.xyz:

3. Обзор некоторых игроков рынка

Тезисно рассмотрим основных игроков сектора. В этом разделе не стоит задачи глубокого погружения в нюансы работы каждого из протоколов или проведения полноценного конкурентного анализа. Ниже - краткое описание некоторых протоколов для первичного ознакомления с ними.

3.1. Ondo Finance

Ondo Finance - децентрализованный инвестиционный банк. Основной профиль Ondo - токенизация финансовых продуктов (US. Treasuries, корпоративные облигации и т.д.) и оказание займов (через Flux Finance) с использованием стейблкоинов. Прибыль протокола формируется за счет 0,15% ежегодной комиссии за управление.

Прежде, чем предоставить пользователям доступ к торговле своими продуктами - они должны пройти KYC/AML-процедуры. На сегодняшний день Ondo Finance предлагает следующие токенизированные облигации для инвесторов:

- Ondo Money Market Funds (OMMF): инвестирует в облигации правительства США и краткосрочные долговые инструменты для сохранения капитала с доходностью 4,5%;

- Ondo Short-Term US Government Bond Fund (OUSG): инвестирует в ETF краткосрочных американских правительственных облигаций (iShares Short Treasury Bond ETF - ссылка). На день написания отчета имеет APY 5,13%.

- Ondo Short-Term Investment Grade Fund (OSTB): активно управляемый ETF (PIMCO Enhanced Short Maturity - ссылка), с обеспечением ликвидности (небольшая часть портфеля - в USDC и USD). На день написания отчета имеет APY 5,38%.

- Ondo High Yield Corporate Bond Fund (OHYG): инвестирует в высокодоходные корпоративные облигации (iShares iBoxx $ High Yield Corporate Bond ETF - ссылка). На день написания отчета имеет APY 7,76%.

Dune-дашборд по Ondo Finance - ссылка.

3.2. Goldfinch

Goldfinch - протокол, который позволяет компаниям получать доступ к крипто-кредитам, которые обеспечиваются RWA-активами. Goldfinch использует SBT (Soul Bound Token), представляющие собой непередаваемые NFT для хранения онлайн-идентификации заемщика и данных KYC/KYB. Токены SBT работают подобно кредитным рейтингам.

Есть Заемщик (Borrower), желающий получить кредит. Для этого, ему необходимо создать кредитный пул, с указанием процентной ставки, цели кредита, порядка погашения долга и т.д. Затем, эта заявка идет на рассмотрение Аудиторам, и в случае одобрения заявки - пул будет “заполняться” средствами Кредиторов и Провайдеров ликвидности. Сам кредитный пул состоит из 2-х частей: “Junior Tranche” и “Senior Pool”.

Кредитор (Backer) - тот, кто предоставляет ликвидность в Junior Tranche отдельному пулу Заемщика. Junior Tranche еще называется “First-loss capital” - т.е. капитал, который будет нести убытки в первую очередь в случае дефолта заемщика.

Провайдер Ликвидности (Liquidity Provider) - участник, который предоставляет капитал в Senior Pool. Одно из основных отличий между Кредиторами и Провайдерами ликвидности заключается в уровне риска который они на себя берут, а значит и в уровне получаемых APY.

Аудитор (Auditor) - занимаются оценкой/проверкой заемщиков. Аудитором может стать любой желающий, застейкав определенную сумму $GFI - нативного токена проекта.

Dune-дашборд по Goldfinch - ссылка.|

4. Перспективы и вызовы отрасли

По данным DefiLlama, сектор RWA занимает 10-ю строчку в рейтинге категорий по совокупному TVL проектов. На день написания отчета, TVL RWA сектора составляет $960 млн.

В свою очередь, весь сектор криптовалют, оценивается в $1,2 трлн. При этом, по данным Sifma, рынок долговых обязательств с фиксированной доходностью оценивается в $127 трлн; рынок недвижимости - в $362 трлн; рынок золота - в $11 трлн. Это говорит о том, что для RWA-сектора есть потенциально огромный запас для дальнейшего расширения.

Согласно отчету Boston Consulting Group, в 2030 году рынок RWA будет оцениваться в $16 трлн, что будет составлять 10% мирового ВВП:

Следует отметить, что в текущий момент, RWA также имеет ряд недостатков, таких как:

– Нормативная неопределенность

Поскольку токенизация активов явление относительно новое - вокруг него все еще существует неопределенность в отношении регулирования. Это может создать проблемы как для инвесторов, так и для эмитентов, поскольку они могут быть не уверены в том, как соблюдать правила и какие именно правила применяются к токенизации.

– Риск контрагента

Хотя токенизация может уменьшить потребность в посредниках, она также может и добавить новые формы риска контрагентов. Сама по себе токенизация актива не может проходить без участия третьих лиц, поскольку нет прямой связи между он-чейн и офф-чейн мирами.

5. Выводы

RWA является связующим звеном между TradFi и DeFi. Многие крупнейшие банки уже начали интегрировать свои финансовые продукты в DeFi-экосистему. Так, например, Goldman Sachs выпустил цифровые облигации на сумму 100 млн евро для Европейского инвестиционного банка, использовав частный блокчейн. Hamilton Lane объявил о своем намерении запустить токенизированные фонды.

Такие протоколы как MakerDAO и AAVE уже глубоко интегрированы с RWA. MakerDAO создал комитет для осуществления исследовательской и административной работы, необходимой для выпуска DAI под RWA. Кроме того, более 50% доходов MakerDAO - генерируются RWA-активами:

Согласно опросу Celent (от 2022 года) - 91% институциональных инвесторов заявили о своей заинтересованности в инвестировании в токенизированные активы.

RWA-активы обладают рядом преимуществ, которые открывают новые возможности для рынка - это фрагментация ликвидности, увеличение ликвидности заведомо неликвидных активов, снижение издержек и т.д. Все это говорит о том, что RWA - фундаментальный нарратив, который основан не на спекуляциях, а на решении реальных проблем.

Как статейка? Обсудим в чатике?

ПоделитьсяСтань частью 25-тысячного комьюнити криптанов, фаундеров и кодеров!

ВЫПУСК #1304, 17 ноября 2025Strategy прольет BTC?78% от $8.2 млрд всех конвертируемых облигаций Strategy находятся «вне денег», Lido опубликовал предложение по механизмам выкупа, Uniswap Labs анонсировал запуск протокола Continuous Clearing Auction Protocol (CCA), Zama анонсировала свой токен, Trade.xyz открылся для всех, Jupiter подключил рынки предсказаний с поддержкой Kalsi, кампания по депозитам в Stable завершена, сейл $MON стартует сегодня в 17:00 UTC+3.

ВЫПУСК #1304, 17 ноября 2025Strategy прольет BTC?78% от $8.2 млрд всех конвертируемых облигаций Strategy находятся «вне денег», Lido опубликовал предложение по механизмам выкупа, Uniswap Labs анонсировал запуск протокола Continuous Clearing Auction Protocol (CCA), Zama анонсировала свой токен, Trade.xyz открылся для всех, Jupiter подключил рынки предсказаний с поддержкой Kalsi, кампания по депозитам в Stable завершена, сейл $MON стартует сегодня в 17:00 UTC+3. ВЫПУСК #1303, 14 ноября 2025Fantasy не закрываетсяДанные по инфляции и занятости за октябрь могут никогда не выйти: Белый Дом, в Twitter разошелся слух о закрытии Fantasy. Официальных подтверждений нет, Magic Eden начнет выкупат $ME и NFT c 30% доходов площадки, открыта регистрация на сейл Aztec, холдеры Nansen points получат дроп $CHECK.

ВЫПУСК #1303, 14 ноября 2025Fantasy не закрываетсяДанные по инфляции и занятости за октябрь могут никогда не выйти: Белый Дом, в Twitter разошелся слух о закрытии Fantasy. Официальных подтверждений нет, Magic Eden начнет выкупат $ME и NFT c 30% доходов площадки, открыта регистрация на сейл Aztec, холдеры Nansen points получат дроп $CHECK. ВЫПУСК #1302, 13 ноября 2025Шатдаун все!Трамп подписал указ о завершении шатдауна, Hyperliquid временно приостанавливал Arbitrum Bridge из-за манипуляций с $POPCAT, Aerodrome и Velodrome объединяются в единую платформу c токеном $AERO, Пол Аткинс разрабатывает гибкие правила регуляции крипты на основе теста Хоуи, Sui запустила свой стейбл USDsui, в Yield Basis cтартовала миграция. Компенсация за прошлые убытки будет позже, Infinex объявили о сейле на Sonar и pre-TGE кампании, 14 ноября в 21:00 UTC+3 стартует сейл токена $SOLO на MetaDAO

ВЫПУСК #1302, 13 ноября 2025Шатдаун все!Трамп подписал указ о завершении шатдауна, Hyperliquid временно приостанавливал Arbitrum Bridge из-за манипуляций с $POPCAT, Aerodrome и Velodrome объединяются в единую платформу c токеном $AERO, Пол Аткинс разрабатывает гибкие правила регуляции крипты на основе теста Хоуи, Sui запустила свой стейбл USDsui, в Yield Basis cтартовала миграция. Компенсация за прошлые убытки будет позже, Infinex объявили о сейле на Sonar и pre-TGE кампании, 14 ноября в 21:00 UTC+3 стартует сейл токена $SOLO на MetaDAO